Hatırlanacağı üzere, Mayıs 2024’den bu yana Türk Lirası ile ilgili mütemadiyen olumlu görüşler sunmakla birlikte, mevcut TL uzun pozisyonlarımıza da sıkı sıkıya sarılmaya devam edeceğimizi hemen hemen her gün yineliyoruz. Yeni yıla TCMB’nin faiz indirim hikâyesinin de damga vurması ile birlikte, yabancı menşeli raporların da TL lehine olumlu bir ton kullanmaya başladıklarını görüyoruz. TL’de reel değerlenme yönünde görüşümüzü korurken, TCMB’nin önümüzdeki hafta Perşembe günü yılın ilk olağan PPK toplantısı ile başlayarak sekiz toplantıda da faiz indirimine soyunmak suretiyle politika faizini %27,50 seviyesine kadar indirmesini bekliyoruz. TCMB’nin regulator konumu ile döviz piyasasını gerekli gördüğü durumda satım, gerekli gördüğü durumlarda da alım yaparak ‘dengede’ tutmaya, tıpkı bir orkestra şefi gibi yönetmeye devam edeceğini düşünüyoruz. Yılın ilk çeyreğinde veya ilk yarısında TL’de reel değerlenmenin devam edeceğini, yılın geriye kalan kısmında ise değerlenmenin dozu azalsa da korunacağını düşünüyoruz.

Gelin hep birlikte ilk paragrafta yer alan argümanlara sayıların dili ile ruh kazandıralım. Her hafta Perşembe günü olduğu üzere, TCMB ve BDDK’nın haftalık verilerini yine enine boyuna irdeledik. Bu bağlamda, 10 Ocak ile sona eren haftada, TCMB’nin brüt döviz ve altın rezervleri, yaklaşık 2,5 milyar dolar yükselişle 160,4 milyar dolar seviyesine yükselerek yeni bir rekor kırdı. Öte yandan, swap hariç net döviz pozisyonu ise son on üç günlük zaman diliminde yaklaşık 14,5 milyar dolar yükselişle 48,6 milyar dolar seviyesine yükselerek on yıldan daha uzun bir sürenin zirvesini geldi. Hazine’nin dövizlerini de dikkate alırsak, net rezervlerin 59 milyar dolar seviyesi ile (bakınız grafik) oldukça iyimser bir tablo sunmaya devam ettiğini söyleyebiliriz. TCMB’nin güçlü döviz pozisyonu kuru istikrarlı bir şekilde ‘kontrolde’ tutmaya olanak tanıyor.

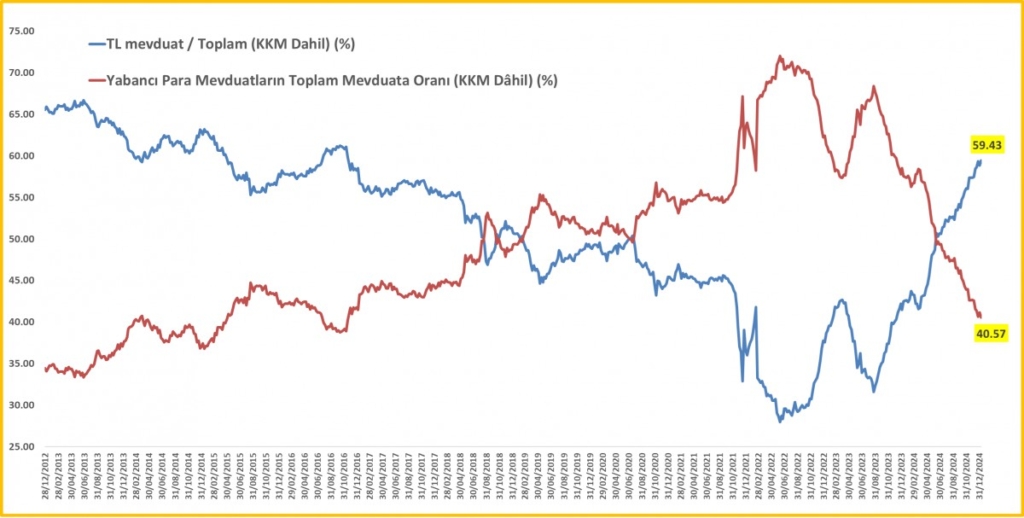

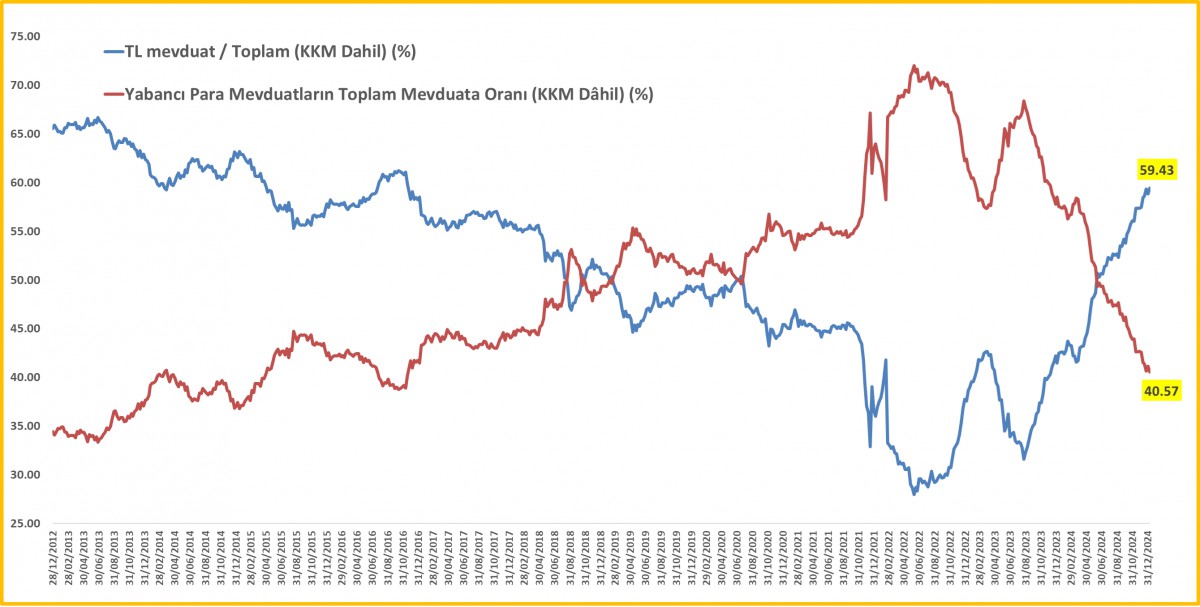

Öte yandan BDDK verisine göre, 15 Ocak ile biten haftada, yabancı para mevduatlar 1 milyar dolar düşüş kaydederek 187,2 milyar dolar seviyesine geriledi. KKM bakiyesi istikrarlı bir şekilde 23 milyar TL daha düşüş kaydederken, USD bazlı ana parası 0,7 milyar dolar düşüşle 30,9 milyar dolar seviyesine geriledi. TCMB’nin KKM’yi 2025 yılında bitirmekte kararlı olduğunun altını bir kez daha çizelim. KKM’nin de bir nevi yabancı para mevduat olduğu düşünülürse, KKM dâhil toplam yabancı para mevduatın toplam mevduat havuzundaki payı %40 seviyesine gerilerken, TL’nin toplam mevduat havuzundaki payı ise %60 seviyesine dayanarak son on yılın zirvesine yükseldi!

Yabancıların menkul kıymet pozisyonuna bakınca hisse senetlerinde bitmeyen satış isteğinin devam ettiği yine görüyoruz. 10 Ocak ile biten haftada yurt dışı yerleşiklerin hisse senedi portföyü 0,2 milyar dolar azalırken, tahvil portföyü ise yaklaşık 0,5 milyar dolar artış kaydetmiş. Eurobondlarda ise banka ihraçları önde olmak koşu ile 0,2 milyar dolar artış görüyoruz. Hülâsa, yabancı Türk tahvilleri ile âşk yaşamaya devam ederken, hisse senetleri ile ilgisizliği ya da küskünlüğü ise korunmaya devam ediyor. Yerel seçimlerin geride kaldığı Nisan 2024 başıma göre bakarsak, yabancının yaklaşık 17 milyar TL Türk tahvillerinde alım yaptığını, hisse senetlerinden ise 3,1 milyar dolar çıkış yaptığını not edelim.

Yabancıların menkul kıymet pozisyonuna bakınca hisse senetlerinde bitmeyen satış isteğinin devam ettiği yine görüyoruz. 10 Ocak ile biten haftada yurt dışı yerleşiklerin hisse senedi portföyü 0,2 milyar dolar azalırken, tahvil portföyü ise yaklaşık 0,5 milyar dolar artış kaydetmiş. Eurobondlarda ise banka ihraçları önde olmak koşu ile 0,2 milyar dolar artış görüyoruz. Hülâsa, yabancı Türk tahvilleri ile âşk yaşamaya devam ederken, hisse senetleri ile ilgisizliği ya da küskünlüğü ise korunmaya devam ediyor. Yerel seçimlerin geride kaldığı Nisan 2024 başıma göre bakarsak, yabancının yaklaşık 17 milyar TL Türk tahvillerinde alım yaptığını, hisse senetlerinden ise 3,1 milyar dolar çıkış yaptığını not edelim.

Yurt dışı cephede ise ABD enflasyonun soğumaya başladığının anlaşılması, akabinde Trump’ın ekonomi takımının kademeli tarife artışlarına hazırlandığı yönünde haberler ile birleşince, FED’in de Haziran ayında faiz oranlarını düşüreceği yönündeki beklentilerin yeniden canlandığını gördük. Bu gelişmelere paralel tahvil getirileri düşerken, ileriye dönük enflasyon kaygılarının da bir miktar da olsa azalması ile hafta içinde %4,80 seviyesi ile son on dört ayın zirvesine yükselen on yıllık ABD devlet tahvilinin getirisi %4,60 seviyesine geriledi. Benzer bir şekilde, İngiltere’de geçen hafta 2008 küresel kriz döneminden bu yana en yüksek seviyeye gelen on yıllık tahvil getirisi de 30 baz puan geriledi.

Elbette, faizin düşmesi ile faiz getirisi olmayan kıymetli madenleri elde tutma maliyeti azalınca, altının ons fiyatı bir ayın zirvesine yakın 2,715 dolar seviyesine yükselirken, seneye oldukça iyimser bir başlangıç yapan ve yılın sınırlı iş gününde %6,5 yükselen gümüş de 31 dolar seviyesinin kıyısına kadar yükseldi. Haftalık kapanışın 30,50 dolar seviyesinin üzerinde olması durumunda, gümüş uzun pozisyonlarımızı artıracağız. USDTRY kuru otoritenin izin verdiği ölçüde bebek adımları ile yükselirken, altının da yeniden yükselişe geçmesi ile gram altın 3,100 TL seviyesini aşarak tüm zamanların zirvesine yükseldi. Kripto paralarda da yükselişin sürdüğünü görüyoruz. Pazartesi günü koltuğa oturacak olan Trump’ın kanun hükmünde kararnameleri arasında kripto varlıkları öncelikler arasına alabileceği yönünde piyasa dedikodularına paralel amiral gemi Bitcoin bu sabah 101bin dolar seviyesine yükseldi. Bültenlerimizde, uzun bir süredir, günlük iniş çıkışlardan ziyade büyük resmi konsantre olarak arzı sabit ve adeta ‘çatırdayan’ dolar sistemine karşı mutlak surette portföylerde yer alması gerektiğini, asıl yukarı yönlü hareketin ise Trump heyecanının bitmesi ardından yılın ikinci yarısında yaşanacağını düşünüyoruz.

Pariteler cephesinde gerek ABD’de açıklanan ve soğumaya devam ettiğini gösteren enflasyon, gerekse kademeli tarife artışlarını da yardımı ile soğuyan tahvil faizlerine paralel GBPUSD paritesi 1,22 seviyelerinin diplerinde soluklanmaya başlarken, benzer bir şekilde EURUSD paritesinin de 1,03 seviyelerinde şimdilik ‘huzur’ bulduğunu görüyoruz. EURUSD cephesinde Kıta Avrupa’sının siyasi, ekonomik ve yapısal sorunlarının yanı sıra ve Trump’ın da hamlelerinin ilk zamanlarda doları güçlendirme potansiyeli ile birlikte okunursa, EURUSD paritesinde uzun bir süre parite seviyesi olan 1,00’den pek de uzaklaşamayacağını hatta tıpkı 2022 yılında olduğu üzere 0,95 seviyesinin de radar menzilinde olacağını düşünüyoruz. Bu görüşlerimize paralel, EUR’da her anlamlı yükselişi satış fırsatı olarak okuyacağız. Kraliyet aslanı Sterlin’i ise şimdilik takip ediyoruz.

Hafta ortası, ABD enflasyon verisinin de yardımı ile ABD hisse senetleri topyekûn yükselişe geçerken, Wall Street’in üç ana endeksi, son iki ayın en büyük günlük kazancını kaydetmesi ardından dün akşam bir miktar da olsa kâr satışlarına boyun eğdi. Çin’de açıklanan büyüme verisi hükûmetin yıllık %5 hedefini karşılarken dördüncü çeyrekte %5,4 ile tahminlerin de üzerinde gerçekleşti. Bu toparlanma, özellikle sanayi üretimi ve ihracatın desteklediği bir canlanmayı yansıtırken, uygulanan teşvik önlemlerinin önemli bir rol oynadığını görüyoruz. Lâkin, ABD Başkanı Trump’ın yeniden göreve gelmesiyle ticaret gerilimleri ve Çin mallarına yönelik olası tarifeler 2025 için ekonomik görünümü gölgelediğini de göz ardı etmemek gerekiyor. Çin ekonomisinin de git gide Japonyalaşma riski taşıması, zayıf iç talep, emlak sektöründeki kriz ve artan işsizlik, toparlanmayı sürdürmek için daha güçlü ve kalıcı teşvik politikaları gerektiğini ortaya koyuyor.

Yeni gün başlangıcında, Asya hisse senetlerinde, ABD kapanışının aksine, hafif de olsa yeşil rengin hâkim olduğunu görüyoruz. Japonya borsası ise, önümüzdeki hafta Japonya Merkez Bankasından beklenen faiz artırımının gölgesinde son üç ayın en kötü haftasını bitirmeye hazırlanırken, (güçlü YEN ihracat odaklı Japon şirketlerine pek de iyi gelmiyor) Şangay borsası ise güçlü veriye rağmen sadece %0,4 oranında yükseliş kaydetti. Makro cephede ise bugün Türkiye’de piyasa katılımcıları anketi ön plana çıkarken, İngiltere’de perakende satışlar, Euro bölgesinde enflasyon, ABD ise sanayi üretimi takip edilebilir. Mikro cephede ise şirket finansalları takip edilecek. Herkese güzel bir hafta sonu diliyorum.

Emre Değirmencioğlu, Kıbrıs İktisat Bankası